世界の電子化学品・材料市場規模は2028年までにCAGR 5.6%で成長する見通し

市場概要

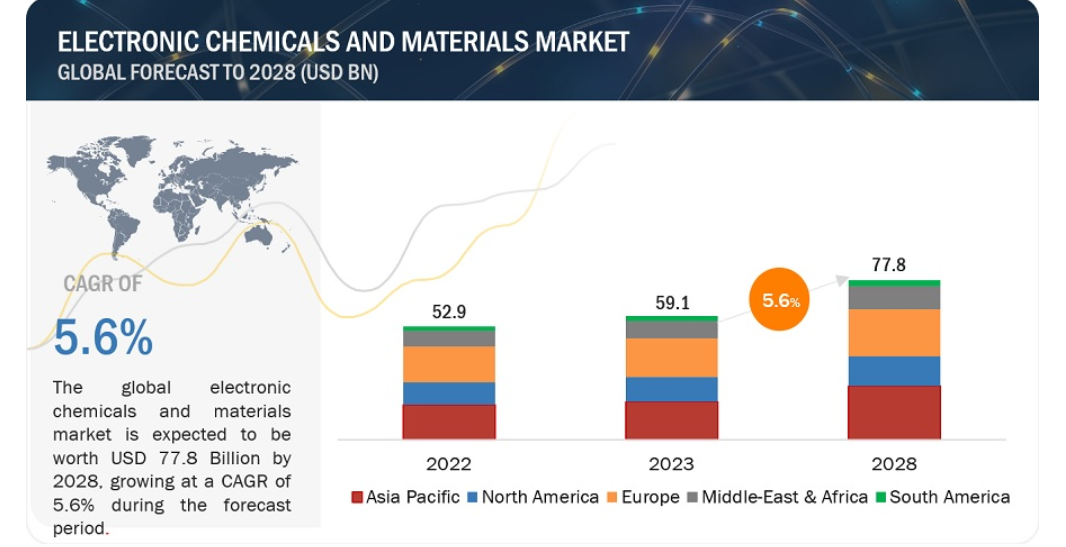

電子化学品・材料の市場規模は、2023年に591億米ドルと評価され、2023年から2028年にかけて年率5.6%で成長し、2028年には778億米ドルに達すると予測されている。電子化学品・材料市場は、世界中のマイクロエレクトロニクスおよびチップ製造セクターからの需要増に後押しされ、成長を遂げようとしている。これらの産業は、半導体製造や回路組立を含む様々なプロセスにおいて、幅広い特殊化学品や材料に依存している。民生用、産業用、自動車用など幅広い分野で電子機器が普及するにつれ、先端電子材料のニーズは急増の一途をたどっている。この需要は、より小型で、より高速で、より効率的な電子部品を推進する技術の進歩によってさらに促進されている。企業がこうした進化する需要に応えようと努力しているため、電子化学品・材料市場は今後数年間で大幅に拡大し、この分野で事業を展開するメーカーやサプライヤーに有利な機会をもたらすと期待されている。

促進要因 半導体産業の成長による電子化学・材料の需要拡大

今日の急速に進化する技術状況において、半導体産業の成長は重要な推進力として際立っている。電子機器の「頭脳」とも呼ばれる半導体は、スマートフォンから先端医療機器まで、あらゆるものを動かしている。この産業が拡大を続けるにつれ、革新的な製造プロセスへの需要も高まっている。

半導体産業は、モノのインターネット(IoT)、人工知能(AI)、5Gといった技術の普及を背景にデータ駆動型社会への移行が加速する中、継続的な技術革新により中長期的な成長が見込まれている。研究開発による技術の進歩に伴い、さまざまな業界の企業がICを製品に組み込み、効率的でスマートな製品を実現しようとしている。電子機器の軽量化、高速化、高密度化、小型化が進む中、小型で複雑なICの需要が急増している。半導体産業協会のデータによると、半導体の世界売上高は大幅な伸びを示し、2008年の1,390億米ドルから上昇し、2022年には5,574億米ドルに達する。この成長は、この期間の年平均成長率約6.67%に相当する。さらに、世界半導体貿易統計(WSTS)の2022年秋の半導体産業予測では、2023年の予想値が5,556億米ドルで、その後2024年には推定6,020億米ドルまで増加し、世界的な半導体産業の売上高はわずかに減少すると予測している。

半導体の重要なエンドユーザー分野であるコンシューマーエレクトロニクスは、チップに対する絶え間ない需要を示している。インターナショナル・データ・コーポレーション(IDC)のデータによると、スマートフォンの出荷台数だけでも2021年には14億台を超えた。これらのデバイスのひとつひとつに数多くの半導体チップが組み込まれていることを考えると、電子化学品や電子材料の需要への波及効果は甚大であり、その製造には幅広い種類の高純度材料が必要となる。

急増する需要に対応するため、半導体製造能力への大規模な投資が行われている。例えば、世界の大手半導体企業や政府は、新しい工場や既存の工場の拡張に何十億ドルもの投資を行っている。こうした投資は、半導体だけでなく、その生産に不可欠な電子化学品や材料の需要も増大させる。

半導体産業は、電子化学品・材料市場の主要な牽引役である。あらゆる電子機器の基幹部品である半導体の需要は、民生用電子機器、データセンター、自動車用電子機器におけるチップ・ニーズの高まりに後押しされて急増している。より小さく、より速く、より効率的なチップを目指す業界の動きも、先端材料と化学物質を必要とし、この市場の成長を後押ししている。

阻害要因: 特定の化学物質や材料に関する厳しい衛生・環境規制

電子製品の生産において危険な化学物質や材料を使用するため、企業はさまざまな規制を遵守する必要があり、収益性に直接影響を及ぼしている。半導体製造に一般的に使用されるシリカは、米国のOSHA規制で強調されているように、労働者に重大な健康リスクをもたらす。呼吸可能な結晶性シリカへの暴露は、珪肺症や肺がんのような衰弱状態につながる可能性があります。さらに、塩化水素ガス、可燃性ガス、溶剤など、環境と人間の健康の両方に脅威をもたらす潜在的な危険性も数多く存在する。エレクトロニクス産業は、その生産工程で多様な材料や化学物質に依存しており、複雑な規制の網の目にさらされている。ヨーロッパだけでも、エネルギー効率、製品のリサイクル、有害物質の使用など、エレクトロニクス分野を規制する法律が500近くあります。これらの規制を確実に遵守することは、環境災害や健康危機を回避するために最も重要である。しかし、このコンプライアンスにはかなりのコストがかかり、原材料の調達から製品の廃棄に至るサプライチェーンの各段階に影響を及ぼす。これは電子機器メーカーに大きな財務的負担を課し、操業コストに大きな影響を与える。

機会: ITインフラの改善と、AIやIoTといった今後のテクノロジー。

IoT(モノのインターネット)やAI(人工知能)のような最先端技術の出現は、インテリジェント・ホーム・デバイスという急成長する製品ニッチを生み出した。ウォール・ストリート・ジャーナル紙の見識によれば、IoTは特に産業分野で急速に拡大する構えで、成長率は65%と予測されている。2023年までに、市場全体は6,620億米ドルに急増すると予測されている。AIを活用したソリューションの統合は、電子機器メーカーに多くのチャンスをもたらしている。さらに、電気自動車に対する需要の急増は、エレクトロニクス・ウエット・ケミカル市場に新たな収益の道を切り開いた。さらに、高級LEDやLCDテレビの導入に代表されるデジタル・ディスプレイ業界の進歩は、洗浄やエッチングを目的とした高品質の電子薬品のニーズを促進すると予想される。その結果、電子ウェットケミカル市場のプレーヤーには、新たな収益源を開拓する十分な機会が存在する。

課題: 旧来技術の急速な衰退

クラウドベースのストレージ・ソリューションの出現により、メモリー・チップやデータ・センターなどの技術に対する需要は急速に減少している。物理的なデータ・ストレージの必要性が低下しているため、メモリー・チップの生産が顕著に落ち込んでいる。電子化学・材料業界の中小企業は、こうした変化に対応するのに苦労している。新技術への対応には時間がかかるため、こうした中小企業は利益を失う可能性がある。モバイル機器の使用率が上昇を続ける中、集積チップや半導体の小型化の傾向はますます強まっている。このため、最適な結果を得るためには、半導体製造用の精密で高品質な化学薬品が必要となる。新製品の導入には、新設備の建設や既存設備のアップグレードに多額の投資が必要となることが多く、最終的に製品全体のコストに影響する多額の資本費用が発生する。

予測期間中、電子化学・材料の用途としては半導体分野が最も大きくなると予測されている。

半導体は、特定の条件下で電気を通すことができる固体材料または化合物であり、多くの場合、製造中に導入されるドーパントの影響を受ける。エレクトロニクス分野の技術進歩は、半導体産業に大きな影響を与える。回路基板やメモリーチップの必要性が高まるだけでなく、人工知能(AI)のような新興技術が半導体需要を促進する態勢を整えている。適切な機能を確保するため、半導体デバイスにはメンテナンスが必要であり、洗浄、エッチング、研磨、ドーピング、サービスのために特定の電子化学薬品や材料を利用する必要がある。

シリコンウエハー部門は、電子化学品・材料市場の最大のタイプである。

シリコンウェーハは、一般的に結晶シリコンから作られる半導体材料の薄片であり、コンピューターやスマートフォンなどの電子機器の基本部品である集積回路の製造において極めて重要な役割を果たしている。シリコンウェーハは、集積回路の中核用途以外にも、タイヤの空気圧監視システムや太陽電池の製造など、さまざまな分野で役立っている。予想される集積回路と太陽電池市場の拡大が、予測期間中のシリコンウェーハ市場の成長を牽引するとみられる。

予測期間中、アジア太平洋地域が最大の市場シェアを占めると推定される。

プリント基板(PCB)の世界市場では、アジア太平洋地域が最前線に立ち、予測期間を通じて最大の市場シェアを占めると見られている。この優位性は、この地域のダイナミックなエレクトロニクス産業によって支えられており、過去20年間で急激な成長を遂げている。この拡大の主な原動力の1つは、特に電気通信と情報技術(IT)における絶え間ない技術進歩のペースである。アジア太平洋諸国がデジタルトランスフォーメーションを受け入れるにつれ、通信ネットワーク、データセンター、スマートデバイスのインフラを支える高度なPCBに対する需要が旺盛になっている。さらに、スマートカード、電子ゲームプラットフォーム、コンシューマエレクトロニクスの普及が、洗練されたPCBソリューションの必要性をさらに高めている。デジタルカメラや携帯電話からパソコンに至るまで、この地域の最先端電子機器に対する貪欲さは、PCBメーカーにとって強固なエコシステムを作り上げている。

エレクトロニクス産業とPCB製造の共生関係は、アジア太平洋地域がグローバルな製造ハブとしての役割を担っていることからも明らかです。サプライヤーの広範なネットワーク、熟練した労働力、支持的な規制環境を背景に、中国、日本、韓国、台湾などの国々がPCB市場の主要プレーヤーとして台頭している。さらに、アジア太平洋地域の新興市場へのゲートウェイとしての戦略的位置は、その強固なサプライチェーンインフラと相まって、この地域の成長の可能性を利用しようとする多国籍企業から多額の投資を集めている。このような資本の流入は、技術革新を触媒し、バリューチェーン全体にわたるコラボレーションを促進し、PCB技術の絶え間ない進化を促している。

主要企業

電子化学品・材料市場には、信越化学工業株式会社(日本)、リンデ・プラスチックス株式会社(日本)などの主要メーカーが含まれる。 (日本)、Linde Plc(イギリス)、富士フイルム株式会社(日本)、レゾナックホールディング株式会社(日本)、Air Liquide(パリ)、Solvay(ベルギー)、BASF SE(ドイツ)、Mitsui Chemicals America, Inc.(アメリカ)、Merck KGaA(ドイツ)、Covestro AG(ドイツ)、SUMCO Corp.(日本)、Air Products & Chemicals, Inc.(アメリカ)、Songwon(韓国)などが電子化学品・材料市場の上位メーカーです。拡張、M&A、新製品の発売や取引は、電子化学品および材料市場における地位を高めるためにこれらの主要企業が採用した主要な戦略の一部である。特に拡張と取引に重点が置かれている。

この調査レポートは、材料タイプ、最終用途産業、用途、地域に基づいて電子化学品および材料市場を分類しています。

電子化学品および材料市場、タイプ別

特殊ガス

CMPスラリー

導電性ポリマー

フォトレジスト化学品

低K誘電体

ウェットケミカル

シリコンウエハー

PCBラミネート

電子化学品・材料市場、用途別

半導体

集積回路

プリント基板

その他

電子化学品・材料市場:地域別

北米

欧州

アジア太平洋

南米

中東・アフリカ

2023年11月、日本のチップメーカーであるレゾナックはシリコンバレーに研究開発センターを設立し、イノベーションを活用し、AIや新興技術向けの高度な半導体パッケージングに注力し、米国の顧客により良いサービスを提供し、ブランド認知度を高めることで世界的なリーチを拡大する。同センターは2025年に開設予定で、レゾナックの日本における既存施設を補完するものである。この動きは、半導体業界における特殊チップパッケージングの重要性の高まりを浮き彫りにするものです。

2023年9月、大手化学企業のレゾナックとAIを活用した材料科学の新興企業であるMatmerize Inc.は戦略的提携を発表した。この提携は、6G技術向けの新しい半導体材料の開発に革命を起こすことを目的としている。

2023年1月、リンデPlcは、米国最大の独立系パッケージガス販売会社の1つであるnexAir, LLCの残りの株式(すなわち77.2%)を取得した。

2022年12月、富士フイルム株式会社は、電子材料産業を成長させるため、韓国に先端半導体材料を製造する新施設を建設する意向を明らかにした。新施設では、最新の評価ツールと最先端の製造能力が利用可能になり、優れた性能を持つ製品の製造が可能になる。

2022年12月、エア・リキードはクムホ三井化学株式会社と、メチルジフェニルジイソシアネート(MDI)50%生産拡張のための水素と一酸化炭素の追加供給に関する長期契約を締結しました。

2020年5月、エア・プロダクツ&ケミカルズ社は、中国北部におけるプリント基板(PCB)および受託製造業者の拡張をサポートするため、大容量の高純度窒素(HPN)発生装置1基を追加する予定です。

【目次】

1 はじめに (ページ – 32)

1.1 調査目的

1.2 市場の定義

表1 タイプの定義

1.2.1 含有と除外

1.3 調査範囲

1.3.1 市場区分

1.3.2 対象地域

1.3.3 考慮した年数

1.4 通貨

1.5 単位

1.6 制限事項

1.7 利害関係者

1.8 変更点のまとめ

2 調査方法 (ページ – 38)

2.1 調査データ

図1 調査デザイン

2.1.1 二次データ

2.1.1.1 二次資料からの主要データ

図2 二次資料からの主要データ

2.1.2 一次データ

2.1.2.1 一次資料からの主要データ

図3 一次資料からの主要データ

2.1.2.2 主要な業界インサイト

図4 主要産業の洞察

2.1.2.3 専門家へのインタビューの内訳

図5 専門家インタビューの内訳

2.2 市場規模の推定

図6 市場規模の推定

図7 電子化学品・材料市場、地域別

図8 電子化学品・材料の供給サイド分析

図9 市場規模の推定:ボトムアップアプローチ

図10 市場規模の推定:トップダウンアプローチ

2.3 データ三角測量

図 11 データ三角測量

2.3.1 調査の前提

図 12 調査の前提

2.4 調査の限界

2.4.1 リスク評価

図13 限界と関連リスク

2.5 成長率の前提

2.6 景気後退の影響

3 事業概要 (ページ – 48)

図 14 シリコンウェーハ分野が電子化学・材料市場をリードする

図 15 電子化学品・材料の用途では半導体の成長が加速する

図 16 アジア太平洋地域が電子化学品・材料市場の急成長に寄与

4 PREMIUM INSIGHTS (ページ数 – 51)

4.1 電子化学・材料市場におけるプレーヤーにとっての魅力的な機会

4.2 アジア太平洋地域の電子化学品・材料市場、用途・国別、2022年

図 17 中国が最大の市場シェアを占める

4.3 電子化学品・材料市場、主要国別

図18 中国が電子化学品・材料市場の急成長に寄与

5 市場概観(ページ番号 – 53)

5.1 はじめに

5.2 市場ダイナミクス

図 19 推進要因、阻害要因、機会、課題

5.2.1 推進要因

5.2.1.1 半導体産業の著しい成長による電子化学品・材料の需要拡大

図20 半導体市場の成長、2008年~2024年

5.2.1.2 再生可能エネルギー分野の成長による太陽電池の需要拡大

5.2.1.3 技術革新は高度な電子部品を必要とする

5.2.2 阻害要因

5.2.2.1 特定の化学物質や材料の使用に関する厳しい健康・環境規制

5.2.3 機会

5.2.3.1 ITインフラの改善と今後の技術動向

5.2.3.2 消費財需要の増加

5.2.3.3 通信産業におけるPCB使用の増加

5.2.4 課題

5.2.4.1 クラウドベースのストレージ導入による特定技術の急速な使用減少

6 業界動向 (ページ – 59)

6.1 顧客のビジネスに影響を与えるトレンドと混乱

図21 電子化学・材料メーカーの収益シフト

6.2 価格分析

6.2.1 主要メーカーの平均販売価格動向(形態別

図22 主要メーカーの平均販売価格動向(形態別

表2 主要プレイヤーの形態別平均販売価格(2019~2028年)(米ドル/トン

6.2.2 ウェットケミカルの販売価格帯、地域別、2019~2028年

図23 ウェットケミカルの地域別平均販売価格動向(米ドル/トン)

6.2.3 ウェットケミカルの地域別平均販売価格動向

表3 平均販売価格(地域別)、2019-2028年(米ドル/トン

6.3 バリューチェーン分析

6.4 エコシステム分析

図 24 エコシステム/市場マッピング

表4 電子化学・材料市場のエコシステム

6.5 技術分析

6.5.1 主要技術

6.5.1.1 グリーンケミストリー&持続可能な処方(技術統合と革新的処方)

6.5.1.2 量子ドット

6.5.1.3 エッチングと蒸着プロセスにおけるナノテクノロジー

6.5.1.4 スマート洗浄技術(選択的洗浄と遠隔監視)

6.5.1.5 CMP(化学機械研磨)プロセスの強化

6.5.1.6 フォトリソグラフィー技術

6.5.1.7 極端紫外線リソグラフィ(EUVL)技術

6.5.1.8 電子ビームリソグラフィ(EBL)技術

6.5.1.9 3次元集積のための材料革新(新誘電体材料)と貫通電極(TSV)技術

6.5.2 補完技術

6.5.2.1 プロセス自動化とインダストリー4.0統合

6.5.2.2 人工知能(AI)と機械学習(ML)

6.5.2.3 ナノテクノロジー

6.6 特許分析

6.6.1 導入

6.6.2 方法論

6.6.3 電子化学・材料市場の特許分析(2014~2023年)

図25 電子化学・材料市場の主要特許一覧(2014~2023年)

表5 電子化学品と電子材料の特許リスト

6.7 貿易分析

図26 輸出シナリオ、HSコード3818、ディスク、ウェハーまたは類似形態のエレクトロニクスで使用するためにドープされた化学元素、エレクトロニクスで使用するためにドープされた化学化合物、2013-2022年(10億米ドル)

図27 輸入シナリオHSコード3818、ディスク、ウェハーまたは類似形態の電子機器に使用するためにドーピングされた化学元素、電子機器に使用するためにドーピングされた化学化合物、2013~2022年(10億米ドル)

6.8 主要な会議とイベント(2024~2025年

表6 カンファレンス・イベントの詳細リスト(2024-2025年

6.9 関税と規制の状況

6.9.1 電子化学品・材料に関連する関税と規制

表7 電子化学品・材料市場に関連する関税

6.9.2 規制機関、政府機関、その他の組織

表8 北米:規制機関、政府機関、その他の組織のリスト

表9 欧州: 規制機関、政府機関、その他の組織のリスト

表10 アジア太平洋地域:規制機関、政府機関、その他の組織のリスト

表11 中東・アフリカ:規制機関・政府機関・その他団体リスト

表12 南米:規制機関、政府機関、その他の組織の一覧

6.9.3 電子化学・材料市場に関連する規制

表13 電子化学品・材料市場に関する規制一覧

6.10 ポーターの5つの力分析

図28 ポーターの5つの力分析

表14 ポーターの5つの力分析

6.10.1 代替品の脅威

6.10.2 新規参入の脅威

6.10.3 供給者の交渉力

6.10.4 買い手の交渉力

6.10.5 競合の激しさ

6.11 主要ステークホルダーと購買基準

6.11.1 購入プロセスにおける主要ステークホルダー

図29 購入プロセスにおける利害関係者の影響

表15 購入プロセスにおける利害関係者の影響

6.11.2 購入基準

図30 電子化学・材料市場の主な購買基準

表16 電子化学品・材料産業における主な購買基準

6.12 ケーススタディ分析

6.12.1 ケーススタディ1:プリント基板製造の環境影響を最小化するためのインテル社の戦略的取り組み

6.12.2 ケーススタディ 2: オーシャン・インサイトは、プラズマエッチング技術の著名なパイオニアと協力し、ウェーハエッチングの重要な終点を特定するために、包括的なスペクトラムプラズマモニタリングソリューションを調査した。

6.12.3 ケーススタディ 3: 半導体産業における廃棄物の発生と管理

6.13 マクロ経済分析

6.13.1 導入

6.13.2 GDPの動向と予測

表17 世界のGDP成長予測、2021~2028年(1兆米ドル)

6.13.3 世界の半導体売上高(過去10年)

図31 世界の半導体売上高(前年比増減率)

6.13.4 地域別半導体課金統計(過去12年)

図32 過去12年間の半導体課金統計(地域別

6.13.5 人口増加と都市化

表18 2021-2050年地域別人口と都市化(単位:百万人)

表19 人口増加(地域別)、2022-2050年(単位:百万人

6.13.6 世界の自動車生産台数と成長

表20 世界の自動車生産台数と成長(国別)、2021-2022年

6.14 半導体産業の投資と資金調達シナリオ

6.14.1 2021年に半導体の投資家案件と資金調達が急増

7 電子化学・材料市場, タイプ別 (ページ – 92)

7.1 はじめに

図 33 シリコンウェーハは予測期間中、電子化学・材料市場で最大のタイプになる

表21 電子化学品・材料市場、タイプ別、2019-2021年(百万米ドル)

表22 電子化学品・材料市場、タイプ別、2022-2028年(百万米ドル)

7.2 電子ガス

7.2.1 太陽光発電、ディスプレイ、LED照明用途が市場を牽引

表 23 エレクトロニクス産業におけるガスの用途

7.3 CMPスラリー

7.3.1 シリコンウェーハ、光学基板、ディスクドライブ・コンポーネント、 マイクロチップの製造が市場を牽引する

7.4 フォトレジストとフォトレジスト補助剤

7.4.1 望みの回路を転写し、電子部品を得る必要性が市場を牽引する

7.5 導電性ポリマー

7.5.1 エレクトロニクス、医療、自動車分野が市場を牽引

7.6 低誘電率誘電体

7.6.1 超高集積マイクロエレクトロニクス技術の開発が市場を牽引する

7.7 ウェットケミカル

7.7.1 プリント回路基板の洗浄とエッチング用途への広範な使用が市場を牽引する

表24 ウェットケミカルの種類とエレクトロニクス産業における用途

7.8 シリコンウェーハ

7.8.1 マイクロエレクトロニクスデバイスの集積回路製造における 基板としての主要コンポーネントが市場を牽引する

7.9 PCBラミネート

7.9.1 様々な産業で自動化が進み、市場を牽引する

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:CH 2300