世界の炭化ケイ素市場(~2029):デバイス別(SiCディスクリートデバイス、SiCモジュール)、ウェーハ大きさ別

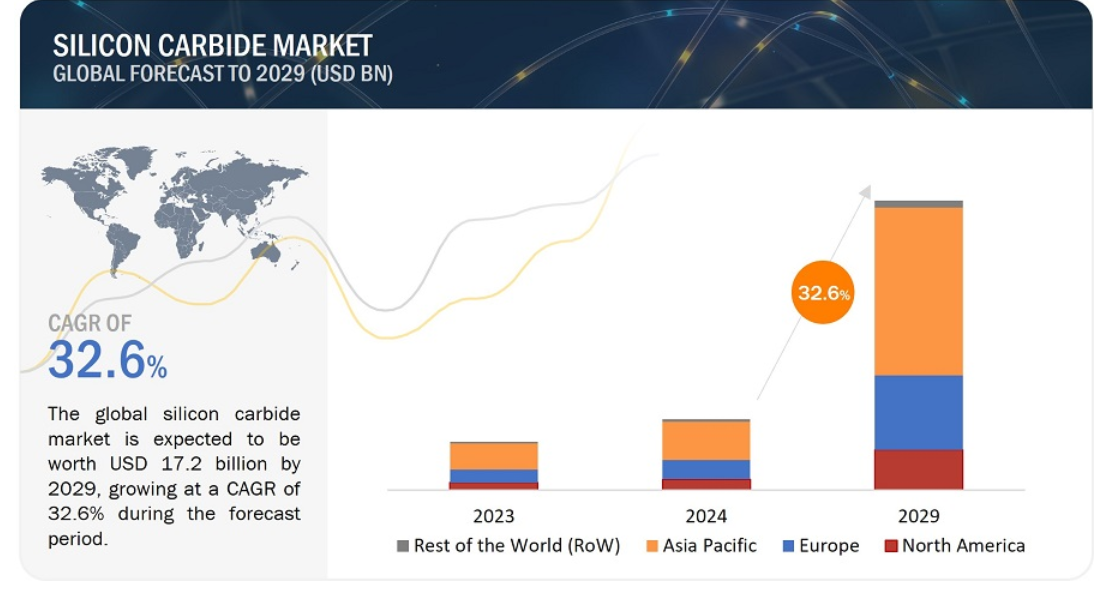

炭化ケイ素市場は、2024年には42億米ドル規模になると推定され、予測期間中の年平均成長率は32.6%で、2029年には172億米ドルに達すると予測されている。パワーエレクトロニクスの需要加速は、炭化ケイ素市場の主要な促進要因の1つである。さらに、SiC基板とエピタキシー膜の品質を向上させるための継続的な開発が、炭化ケイ素市場に成長機会をもたらしている。

市場動向

推進要因 パワーエレクトロニクス需要の加速

パワーエレクトロニクスは、スイッチング損失を軽減するために重要な高効率を提供する電子デバイスを必要とするため、パワーエレクトロニクスの世界的な電気インフラにおいて極めて重要な役割を果たしている。パワーエレクトロニクス業界には、エネルギー散逸を最小限に抑え、システム効率を高めるように設計されたシステム内で、交流を直流に変換したり、逆に直流を交流に変換したりするパワーデバイスが数多く存在する。従来のシリコンベースのデバイスとは対照的に、SiCパワー半導体は、電力変換効率の向上、高電圧・高電流耐性、動作温度の上昇に対する耐性の強化を実現しています。これらの特性は、データセンター用電源、風力・太陽電池モジュール、コンバータなどのデバイスに大きなメリットをもたらします。したがって、パワーエレクトロニクス需要の加速が炭化ケイ素市場の成長を牽引している。

阻害要因:SiCデバイスの高コスト

SiCデバイスの高コストの主な要因は、高価なSiC基板であり、シリコンウェーハのコストを大幅に上回っている。SiCを製造するのに必要な昇華プロセスは、高温に達するために多大なエネルギーを必要とするため、最終的なブールの長さは25mm以下となり、成長時間も長くなる。このため、シリコンウェーハに比べてコストが上昇する。さらに、他のコスト要因には、高温と高価な消耗品を伴うエピタキシーとデバイス製造が含まれる。最終的なコスト要因は、ブールから生じる使用不可能なウェーハの数や、エピタキシー後および製造後の償却を含む、各段階での歩留まりにある。したがって、SiCデバイスの高コストがSiC市場の成長を妨げている。

好機: SiC基板とエピタキシー品質向上のための継続的開発

SiC基板品質とエピタキシャル成長プロセスの継続的改善は、SiCデバイス製造の継続的進歩にとって重要な要素である。研究者たちは、SiCデバイスの性能を低下させるスクラッチ、マイクロパイプ、結晶積層欠陥、シミ、表面パーティクルなど、SiC基板に存在する欠陥に熱心に取り組んでいる。より大きなウェハーでも一貫した基板品質を維持する努力は、より高密度の欠陥に対抗するものである。これらの進歩は、SiCデバイスの品質、信頼性、費用対効果を高め、SiC市場の成長機会を提供する。基板やエピタキシー技術の強化に加え、SiCデバイスにおけるその他の注目すべき技術動向には、パワーエレクトロニクスにおけるSiCデバイスの採用拡大につながるウエハーの大型化や、エレクトロモビリティ(EV/HEV)パワートレインにおけるSiC MOSFETの需要の急増が含まれる。したがって、SiC基板とエピタキシー技術の品質向上のための継続的な進歩は、将来的にSiC市場にさらなる成長機会をもたらすだろう。

課題 SiCデバイスの材料、設計、パッケージング・プロセスにおける欠陥

SiC材料には、マイクロパイプと呼ばれるマイクロサイズの空隙が結晶全体に存在する。より大きなウェハーを製造する際、SiCデバイスには転位、原型介在物、積層欠陥などのさまざまな欠陥が生じやすい。これらの欠陥は、シリコンと炭素の前駆体の比率の不均衡や、圧力や温度の局所的な変動に起因する。その結果、これらの欠陥はデバイスの効率を阻害し、電気特性を低下させる。したがって、SiCデバイスの材料、設計、パッケージング工程における欠陥は、SiCの全体的な性能効率を阻害し、それによって市場の成長を抑制する可能性がある。

炭化ケイ素市場の主要企業は、STMicroelectronics N.V.(スイス)、Infineon Technologies AG(ドイツ)、Semiconductor Components Industries, LLC(米国)、WOLFSPEED, INC.(米国)、ローム株式会社(日本)である。(日本)である。これらの企業は、先進的な炭化ケイ素デバイスを提供することで、有機的・無機的な成長戦略を行い、世界的な事業拡大を図っている。

予測期間中、SiCモジュールが炭化ケイ素市場で最も高いCAGRを記録する見込み

SiCパワーモジュールは、産業、自動車、電力・エネルギー分野で重要な役割を果たす熱エネルギー損失を低減し、電力変換において高い効率を提供するスイッチ材料として炭化ケイ素を利用する。SiCはバンドギャップが広いため、スイッチング損失が低く、周波数が高い。したがって、SiCモジュールは予測期間中、炭化ケイ素市場で最も高いCAGRを記録すると予想される。

予測期間中、炭化ケイ素市場では産業用途が2番目に大きな市場規模を持つ見込み

SiCは、ロボット工学、製造設備、モータードライブ、その他の分野など、さまざまな産業分野で認知度が高まっている。ロボット工学では、極端な温度や過酷な条件に耐える高い強度と熱伝導性を活かして、ロボットアームやエンドエフェクターなどの用途に使用されている。同様に、製造施設では、SiCは、その卓越した硬度と耐摩耗性により、切削工具や研削砥石に利用され、研磨作業における耐久性を確保している。そのため、ロボット工学、製造施設、モーター駆動装置、その他の産業分野でSiCの採用が増加しており、市場成長の原動力となっている。そのため、予測期間中、産業用アプリケーションは炭化ケイ素市場で2番目に大きな市場規模を持つと予想される。

予測期間中、アジア太平洋地域が炭化ケイ素市場で最大の市場規模を記録する見込み

アジア太平洋地域で炭化ケイ素の導入が急増している背景には、中国における電気自動車と関連充電インフラの台数増加がある。また、再生可能エネルギーへの関心の高まりが、アジア太平洋地域の炭化ケイ素市場の成長をさらに後押ししている。そのため、アジア太平洋地域は予測期間中、炭化ケイ素市場で最大の市場規模を記録すると予想される。

主要企業

炭化ケイ素の主要企業には、STMicroelectronics N.V.(スイス)、Infineon Technologies AG(ドイツ)、Semiconductor Components Industries, LLC(米国)、WOLFSPEED, INC.(米国)、ローム株式会社(日本)などがある。(日本)である。これらの企業は、製品投入、契約、パートナーシップ、提携、契約、買収、事業拡大など、有機的・無機的な成長戦略を駆使して市場での地位を強化している。

この調査では、炭化ケイ素市場をデバイス、ウェーハサイズ、最終用途アプリケーション、地域に基づいて地域レベルおよび世界レベルで区分している。

セグメント

サブセグメント

デバイス別

SiCディスクリートデバイス

SiC MOSFET

SiCダイオード

SiCモジュール

ウェハサイズ別

150mmまで

>150mm以上

用途別

自動車

エネルギー・電力

産業用

運輸

電気通信

その他(宇宙開発、原子力)

地域別

北米

米国

カナダ

メキシコ

欧州

英国

ドイツ

フランス

その他のヨーロッパ

アジア太平洋

中国

日本

韓国

その他のアジア太平洋地域

その他の地域

中東・アフリカ

湾岸協力会議(GCC)

その他の中東・アフリカ

南米

2023年12月、STマイクロエレクトロニクスN.V.は、中国を拠点とするスマート・プレミアム電気自動車メーカー、Li Autoとの契約を発表しました。この契約に基づき、STマイクロエレクトロニクスはSiC MOSFETデバイスを供給し、さまざまな市場セグメントにおける高電圧バッテリー電気自動車(BEV)を中心としたLi Autoの戦略をサポートする。

2024年1月、インフィニオン・テクノロジーズAG.は、ウォルフスピード社との200億米ドル相当のウエハー供給契約の拡大を発表した。この契約により、インフィニオンはウォルフスピード社にSiC 150mmウェハを供給し、SiCデバイスを製造する。

2023年7月、Semiconductor Components Industries, LLCとBorgWarner Inc.は、SiCベースの革新的で持続可能なモビリティ・ソリューションを提供するため、10億米ドル規模の戦略的提携を発表した。この提携により、ボルグワーナーはオンセミのEliteSiC 1200Vおよび750Vパワーデバイスを同社のVIPERパワーモジュールに統合する予定です。

2023年7月、ウルフスピード社は、先端半導体ソリューションのサプライヤーであるルネサスエレクトロニクス社との間で、20億米ドル相当のウエハー供給契約を締結したことを発表しました。この契約により、ルネサスはウルフスピードから炭化ケイ素ベアおよびエピタキシャルウエハーを10年間供給することになります。これにより、ルネサスは2025年から炭化ケイ素パワー半導体の生産を開始することが可能となります。

ローム株式会社は2022年12月、中国の次世代パワー半導体業界のリーディングカンパニーである深圳BASiC Semiconductor社と提携しました。これは車載用SiCパワーデバイスに関する戦略的パートナーシップ契約である。このパートナーシップの下、両社はそれぞれの強みを活かし、SiCパワーデバイスの革新と性能向上を図り、新エネルギー自動車向けの高性能、高効率、高信頼性のSiCソリューションを開発します。

【目次】

1 はじめに

1.1. 研究目的

1.2. 市場の定義と範囲

1.2.1. 包含と除外

1.3. 調査範囲

1.3.1. 対象市場

1.3.2. 地理的セグメンテーション

1.3.3. 調査対象年

1.4. 通貨

1.5. 制限事項

1.6. ステークホルダー

1.7. 変更点のまとめ

1.7.1. 炭化ケイ素市場への不況の影響

2 調査方法

2.1. 調査データ

2.1.1. 二次データ

2.1.1.1. 主な二次資料

2.1.1.2. 主な二次資料

2.1.2. 一次データ

2.1.2.1. 専門家への一次インタビュー

2.1.2.2. 一次資料からの主要データ

2.1.2.3. 主要業界インサイト

2.1.2.4. 一次資料の内訳

2.2. 市場規模の推定

2.2.1. ボトムアップアプローチ

2.2.1.1. ボトムアップ分析による市場シェア獲得のアプローチ(需要サイド)

2.2.2. トップダウンアプローチ

2.2.2.1. トップダウン分析によるシェア獲得へのアプローチ(供給サイド)

2.3. 市場ブレークダウンとデータ三角測量

2.4. 調査の前提

2.5. リスク評価

2.6. 景気後退の前提

2.7. 研究の限界

3 エグゼクティブ・サマリー

4 プレミアムインサイト

5 市場概要

5.1. はじめに

5.2. 市場ダイナミクス

5.3. 顧客のビジネスに影響を与えるトレンド/混乱

5.4. 価格分析

5.4.1. 主要プレイヤーの平均販売価格動向(デバイス別

5.4.2. 平均販売価格動向(地域別

5.5. バリューチェーン分析

5.6. エコシステム分析

5.7. 投資と資金調達のシナリオ

5.8. 技術分析

5.8.1. 主要技術

5.8.2. 補完的技術

5.8.3. 隣接技術

5.9. 特許分析

5.10. 貿易分析

5.11. 主な会議とイベント(2024-2025年)

5.12. ケーススタディ分析

5.13. 規制情勢

5.13.1. 規制機関、政府機関、その他の組織

5.14. ポーターズファイブフォース分析

5.14.1. 新規参入による脅威

5.14.2. 代替品の脅威

5.14.3. サプライヤーの交渉力

5.14.4. 買い手の交渉力

5.14.5. 競争ライバルの激しさ

5.15. 主要ステークホルダーと購買基準

5.15.1. 購買プロセスにおける主要ステークホルダー

5.15.2. 購入基準

6 炭化ケイ素市場:材料別

6.1. グリーンSiC

6.2. 黒色SiC

6.3. その他の製品

7 炭化ケイ素市場、結晶構造別

7.1. ブレンデ亜鉛(3C-SiC)

7.2. ウルツ鉱型(4H-SiC)

7.3. ウルツ鉱(6H-SiC)

7.4. 菱面体晶(15R-SiC)

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード: