自動車用ガラスの世界市場(~2030年):強化ガラス、合わせガラス、その他

市場概要

自動車用ガラスの世界市場規模は2022年に308億米ドルとなり、2023年から2030年にかけて年平均成長率(CAGR)5.1%で成長すると予測されています。環境に悪影響を及ぼす自動車からの有害な排出ガスが増加していることから、自動車の軽量化が重視されるようになり、自動車産業におけるガラスの普及が進んでいます。国際自動車工業会(OICA)によると、2022年の自動車生産台数は世界で8,502万台に達した。この好調な生産台数は、特に中国やインドといった国々で、自動車規制に関する政府の取り組みが活発化したことにより、自動車製造セクターが発展したことに起因しています。

自動車セクターの技術的進歩は、車両設計の継続的なアップグレードとともに、市場プレーヤーに自動車メーカー向けの先進的な製品を導入することを余儀なくさせている。例えば、2018-2019年度、インドのAISガラスは、トヨタ・ヤリス向けにソーラーグリーンガラスや遮音PVB、新型ワゴンR向けに2.8mmバックライトなど、いくつかの革新的な変更で様々な新車モデルに製品を提供した。

電気自動車の生産台数が増加し、ディスプレイやバッテリーの面で様々な新技術が取り入れられることは、予測期間中、自動車用ガラスの需要に好影響を与えると予想される。例えば、2019年6月、オランダのLightyear社は、ルーフとボンネットの下に5平方メートルの太陽電池を内蔵した「Lightyear One」と呼ばれる電気自動車の最初のプロトタイプを発表した。これらのソーラーパネルは安全ガラスから製造され、太陽から直接充電することができる。

市場にとっての大きな課題は、ガラス製造に必要な原材料に関することである。原材料とエネルギー利用はガラスのコスト構造の中で大きな割合を占めており、それらの供給はガラスの生産とその価格に直接的な影響を与えます。例えば、主要原料であるソーダ灰の価格は過去数ヶ月間上昇を続けており、その理由の一つは供給が限られていることである。この状況を改善するため、ソーダ灰メーカーは自動車用ガラス、化学製品、工業製品といった主要市場の需要を満たすべく生産能力を増強している。

自動車の燃費効率と有害排出物の削減が重視されるようになり、軽量自動車や電気自動車の生産が増加しています。このことは、今後数年間、自動車産業におけるガラス需要を押し上げると予想されます。自動車産業は、過去何年にもわたって著しい技術革新を目撃してきました。

自動車全体の生産台数は減少していますが、商用車や電気自動車の生産台数が増加しているため、自動車用ガラスの需要は予測期間中堅調に推移すると予想されます。商用車の生産台数の増加は、自動車用ガラスの世界市場にとって明るい兆しです。さらに、電気自動車の生産台数の大幅な増加は、自動車用ガラス産業の成長に有利な機会を提供すると予想されています。

燃料車から電気自動車への移行、マニュアル車から自動運転車への移行といった自動車の進歩とともに、Gentex Corporationによる調光・ディスプレイガラス技術のように、ガラスの場合にも技術開発が見られる。同社は、バックミラーをスクリーンに変えるフルディスプレイミラーを発表した。これはシボレー・ボルトEVで見ることができる。

さらに、ソーラー技術は自動車業界への導入が進んでおり、今後数年間は電気自動車の優れた機能として期待されている。2019年、2016年に設立された自動車会社ライトイヤーは、電気自動車の最初のプロトタイプ「ライトイヤーワン」を発表した。この車は屋根とボンネットがソーラーパネルで覆われている。同社は、このソーラーパネルが1時間あたり最大12kmの航続距離で車のバッテリーを充電できるとしている。

急速に変化する消費者の需要により、自動車用ガラス製品に使用される技術は数多くの進歩を遂げている。さらに、近年のサンルーフ需要の高まりは、自動車用ガラスの利用を増加させている。消費者の高級志向は、自動車の技術革新を促進すると予想されます。現在、自動車メーカーは、特にミッドカーやプレミアムカーのセグメントにおいて、サンルーフシステムをビルトインまたはオプションで提供しており、これが自動車用ガラスの需要を予測期間中に促進すると予想されています。

しかしながら、自動車用ガラス市場の成長は、製造コストが高いという欠点によって制限されています。世界の自動車用ガラスの90%以上はフロートガラス法で製造されています。フロートガラス工場が機能するようになるには多額の資本が必要であり、稼働率が70%を超えて初めて採算が取れるようになる。自動車用ガラスのコスト構造の大部分は、原材料とエネルギー消費によって占められている。

強化ガラスセグメントは、2022年の自動車用ガラス業界において59.1%という最大の売上シェアを占めている。その大きなシェアは、低コスト、高強度、堅牢性などの要因によるものである。この製品は、基本的なフロートの4~5倍の強度を持ち、自動車用合わせガラスよりもコスト効率が高い。 その結果、自動車用、特に窓ガラスやバックライト用として最も好まれている。

合わせガラス分野は、予測期間中最も速いCAGR 5.3%で進展すると予想される。合わせガラスは、PVB層を2枚のガラス層で挟んだ構造である。事故が発生しても無傷でいられるという安全性により、主にフロントガラスに使用される。サンルーフにも好んで使用されており、この分野の成長を牽引すると期待されている。ボルボ、フェラーリ、テスラなどの企業は、パノラミック・サンルーフを搭載するすべての車に合わせガラスを使用している。

乗用車セグメントは2022年に58.8%と最大の収益シェアを占めた。この背景には、消費者動向の変化、中産階級人口の着実な増加、環境問題への関心の高まりによる道路上での低排出ガス・軽量車両の需要拡大などがある。他方、小型商用車セグメントは予測期間中に最も速いCAGR 5.3%を記録すると予想される。商用車は、輸送と建設活動の急増により、需要が急拡大すると予想される。

自動車メーカーは、増大する需要に対応するために増産を余儀なくされている。例えば、2019年10月、VE Commercial Vehicles Ltdは、BS-VI基準に沿って、インドのマディヤ・プラデーシュ州ボパールにある150エーカーの新工場への投資を発表した。大型車は利益率が高いため、メーカーやディーラーにとって収益性が高いことが証明されているため、各社は商用車の増産を計画している。2019年6月、GMは米国ミシガン州のフリント組立工場で大型ピックアップトラックの生産を増強するために1億5,000万米ドルを投資すると発表した。

自動車用ガラスの大半は自動車の生産に使用されるため、2022年にはOEMセグメントが91.0%と最大の売上シェアを占めた。OEM分野は、特に電気自動車向けの自動車工場の新設により、今後数年間で大きな成長率を記録すると予想されている。例えば、中国の上海にあるテスラの工場は、2019年12月に最初の15台のモデル3を納入した。

アフターマーケットセグメントは、古い自動車の使用率の高さ、これらの自動車のメンテナンスやアップグレードの必要性、交通事故の増加などの要因によって牽引されている。同分野は予測期間中、最も速いCAGR 5.8%を記録すると予想される。世界的な交通事故件数の増加と自動車生産台数の増加が、自動車アフターマーケットにおけるガラス消費を押し上げると予想される。レンタカーサービスの人気の高まりは、新たな車両所有者が車両のメンテナンス基準を引き上げているため、この分野の成長をさらに促進すると予測されます。このため、ガラスメーカーは車両所有者向けに特化した製品を開発し、カスタマイズされたソリューションを提供しています。

フロントガラス分野は、2022年に33.4%という大きな売上シェアを占めた。フロントガラスは自動車の構造において重要な役割を担っているため、自動車メーカーもガラスメーカーも、その外観や機能を向上させるための新技術の開発に取り組んでいる。例えば、セルフクリーニングガラスを採用した新しいタイプのフロントガラスの導入は、予測期間中の同分野の成長を促進すると予想される。

サイドライト分野は、予測期間中CAGR 5.4%で成長すると予想される。数年来、自動車メーカーはサイドライトやサイドウィンドウに強化ガラスを好んで使用してきました。サイドライト分野は、2030年までに数量需要でフロントガラスを上回ると予想されている。特にアフターマーケットにおけるサイドライト用強化ガラスの利用拡大が、今後数年間の市場成長を促進すると予想される。交通事故件数の増加が、自動車アフターマーケットにおけるガラスの使用増加の主な理由です。メーカー各社は安全対策として、激しい衝撃を伴う事故が発生した場合に重傷を防ぐため、サイドウィンドウを合わせガラスに切り替えています。

アジア太平洋地域が市場を支配し、2022年には54.2%という最大の売上シェアを占めました。これは、同地域の高い経済成長、可処分所得の増加、それに伴う商用車需要の増加に起因しています。さらに、自動車産業への投資の高まりが、この地域の自動車用ガラス市場の成長を後押ししています。

中国やインドなどの国々では、自動車のスタイリング、安全性、快適性に関する消費者の要求が変化しています。このため、メーカー各社は自動車需要の増加に対応するため、効率性の向上に注力しています。アジア太平洋地域では、消費者のライフスタイルが変化し、可処分所得が増加しているため、プレミアム車に対する需要が高まっている。このため、サンルーフ搭載車の生産が増加し、市場成長にプラスの影響を与えている。

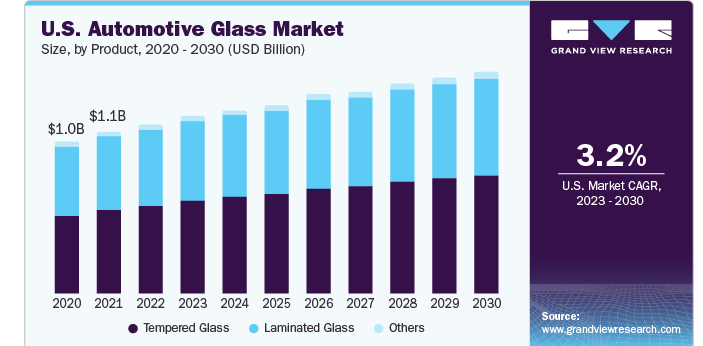

北米は予測期間中CAGR 3.4%で成長すると予想される。同地域では商用車の販売が大幅に増加しており、これが今後数年間の自動車用ガラス需要を促進する上で大きな役割を果たすと予想されます。ソーラーコントロール、除氷・除霧、アンテナ内蔵、ワイパーやヘッドライトの自動点灯のためのレインセンサー・ライトセンサー内蔵などの付加価値機能は、差別化された製品を提供し利益を上げるためにメーカーにより搭載されています。

2023年2月、米国の自動車ガラス店経営者は自動車ガラス需要の顕著な高まりを目の当たりにしたが、これは主に車両侵入事件の急増とCOVID-19パンデミックの発生以来続いている供給不足に起因するものであった。自動車ガラス小売業者は現在、出荷の遅れと車上荒らしの増加の複合的な影響に対処するため、困難な状況に直面している。

米国は世界最大の自動車市場の一つです。米国における自動車用ガラスの用途は、継続的な技術の進歩により、高度な技術的性質を有しています。多数のガラス・自動車メーカーが存在することは、同国の自動車用ガラス需要を促進する上で重要な役割を果たすと期待されています。技術の進歩、消費者の可処分所得の高さ、贅沢なライフスタイルは、今後数年間の需要に好影響を与えると予想される。

主要企業・市場シェア

市場は、原料メーカー、サプライヤー、流通業者、製造業者、エンドユーザーに大きく依存している。業界には複数のプレーヤーが存在するが、AGC Ltd.、Saint-Gobain、Fuyao Glass Industry Group Co., Ltd.、NSG Groupなど少数の大手メーカーにより市場は統合されている。

大手メーカーは市場シェアを拡大するため、新たな戦略の開発と実施に取り組んでいる。生産能力の拡大、合併、買収、新製品の開発とは別に、バリューチェーンのさまざまな段階にわたる統合は、他のメーカーに対する競争上の優位性を獲得するために主要企業が採用する主要な戦略である。

2022年5月、NSGグループは中国における自動車用ガラス事業を、中国の大手自動車用ガラスメーカーであるSYP康橋汽車零部件有限公司と統合する意向を発表した。SYP汽車との戦略的統合は、NSGグループが中国市場における自動車メーカーの需要増に効果的に対応する能力を強化することを目的としている。

2022年3月、LKQコーポレーションはPGW Auto Glassをプライベート・エクイティ会社であるOne Equity Partners(OEP)に売却することで合意に達した。同社のウェブサイトによると、PGWは100以上の販売支店からなる広範なネットワークを誇り、カナダと米国で合計27,000以上の顧客を持つ。

2019年2月、北米の自動車ガラスメーカーであるVitroは、最先端技術の開発と実装に向けて6,000万米ドルの多額の投資を約束した。これらの投資は、北米市場を戦略的にターゲットとしたもので、自動車ガラス部門におけるビトロの支配的地位を強化することを目的としている。同社は、同地域のOEMおよびアフターマーケット顧客に対する一流サプライヤーとしての役割を強化することを意図していた。

本レポートでは、2018年から2030年にかけての世界、地域、国レベルでの収益と数量成長を予測し、各サブセグメントにおける最新の業界動向の分析を提供している。本調査の目的のため、Grand View Research社は世界の自動車用ガラス市場レポートを製品、車種、用途、最終用途、地域に基づいて区分しています:

製品展望(売上高、百万米ドル;数量、千平方メートル、2018年~2030年)

強化ガラス

合わせガラス

その他

車両タイプの展望(売上高、百万米ドル;数量、千平方メートル、2018年~2030年)

乗用車

小型商用車

大型商用車

用途の展望(売上高、百万米ドル;数量、千平方メートル、2018~2030年)

ウィンドスクリーン

バックライト

サイドライト

その他

最終用途の展望(売上高、百万米ドル;数量、千平方メートル、2018~2030年)

相手先ブランド製造(OEM)

アフターマーケット

地域別展望(売上高、百万米ドル;数量、千平方メートル、2018~2030年)

北米

米国

カナダ

メキシコ

欧州

英国

ドイツ

フランス

イタリア

スペイン

トルコ

アジア太平洋

中国

日本

インド

オーストラリア

タイ

韓国

インドネシア

マレーシア

ラテンアメリカ

ブラジル

アルゼンチン

中東・アフリカ

南アフリカ

モロッコ

【目次】

第1章. 方法論とスコープ

1.1. 市場セグメンテーションとスコープ

1.1.1. 製品

1.1.2. 車両タイプ

1.1.3. 用途

1.1.4. 最終用途

1.1.5. 地域範囲

1.1.6. 推定と予測スケジュール

1.2. 調査方法

1.3. 情報調達

1.3.1. 購入データベース

1.3.2. GVR社内データベース

1.3.3. 二次情報源

1.3.4. 一次調査

1.3.5. 一次調査の詳細

1.4. 情報またはデータ分析

1.5. 市場形成と検証

1.6. モデルの詳細

1.7. 二次情報源のリスト

1.8. 一次資料リスト

1.9. 目的

第2章. 要旨

2.1. 市場の展望

2.2. セグメントの展望

2.2.1. 製品展望

2.2.2. 車両タイプの展望

2.2.3. アプリケーション

2.2.4. 最終用途の見通し

2.2.5. 地域別展望

2.3. 競合他社の洞察

第3章. 自動車用ガラス市場の変数、トレンド、スコープ

3.1. 市場の系譜

3.2. 普及・成長展望マッピング

3.3. バリューチェーン分析

3.4. 規制の枠組み

3.5. 市場ダイナミクス

3.5.1. 市場ドライバー分析

3.5.2. 市場阻害要因分析

3.5.3. 業界の機会と課題

3.6. 自動車用ガラス市場の分析ツール

3.6.1. 業界分析 – ポーターの5つの力

3.6.1.1. サプライヤーパワー

3.6.1.2. 買い手の力

3.6.1.3. 代替の脅威

3.6.1.4. 新規参入の脅威

3.6.1.5. 競争上のライバル

3.6.2. PESTEL分析

3.6.2.1. 政治情勢

3.6.2.2. 技術的ランドスケープ

3.6.2.3. 経済情勢

3.6.2.4. 社会的ランドスケープ

3.6.2.5. 環境的景観

3.6.2.6. 法的景観

第4章. サプライヤー・ポートフォリオ分析

4.1. サプライヤー一覧

4.2. クラルジッチマトリックス

4.3. ソーシングのベストプラクティス

4.4. 交渉戦略

第5章. 自動車用ガラス市場 製品推定とトレンド分析

5.1. 自動車用ガラス市場 主要なポイント

5.2. 自動車用ガラス市場 2022年と2030年の製品動向と市場シェア分析

5.3. 強化ガラス

5.3.1. 強化ガラス市場の推定と予測、2018~2030年 (百万米ドル、千平方メートル)

5.4. 合わせガラス

5.4.1. 合わせガラス市場の推定と予測、2018~2030年 (百万米ドル、千平方メートル)

5.5. その他

5.5.1. その他市場の推定と予測、2018~2030年(百万米ドル、千平方メートル)

第6章. 自動車用ガラス市場 車種別推定と動向分析

6.1. 自動車用ガラス市場 主要項目

6.2. 自動車用ガラス市場 2022年と2030年の自動車タイプ別動向と市場シェア分析

6.3. 乗用車

6.3.1. 乗用車市場の予測:2018~2030年(百万米ドル、千平方メートル)

6.4. 小型商用車

6.4.1. 小型商用車市場の推定と予測、2018~2030年 (百万米ドル、単位:千平方メートル)

6.5. 大型商用車

6.5.1. 大型商用車市場の2018~2030年までの推定と予測(百万米ドル、千平方メートル)

第7章. 自動車用ガラス市場 用途別推定と動向分析

7.1. 自動車用ガラス市場 主要なポイント

7.2. 自動車用ガラス市場: 用途別動向と市場シェア分析、2022年・2030年

7.3. フロントガラス

7.3.1. ウインドスクリーン市場の推定と予測、2018~2030年 (百万米ドル、千平方メートル)

7.4. バックライト

7.4.1. バックライト市場の2018~2030年の推定と予測(百万米ドル、千平方メートル)

7.5. サイドライト

7.5.1. サイドライト市場の2018~2030年の推定と予測(百万米ドル、千平方メートル)

7.6. その他

7.6.1. その他市場の推定と予測、2018~2030年、(百万米ドル、千平方メートル)

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:GVR-1-68038-234-1